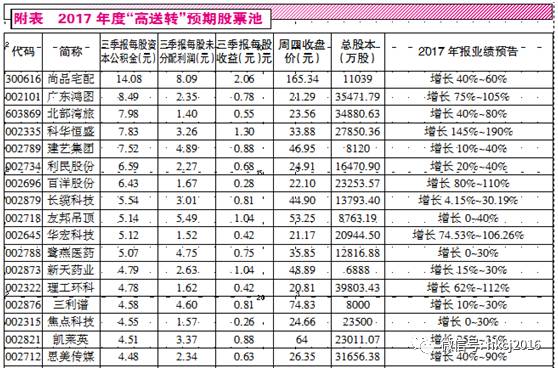

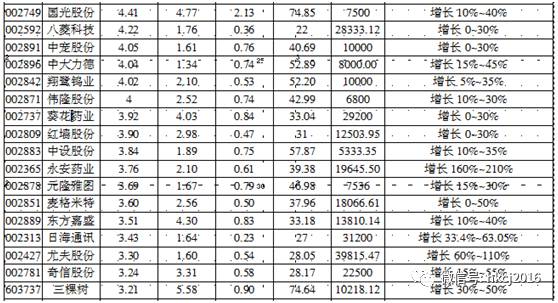

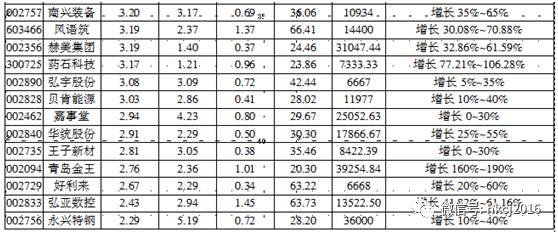

【“挤水”后的高送转迎来布局良机 五大标准筛选标的股】近日市场中不乏声音认为,随着监管层的重点监控,题材水分少了,与业绩成长匹配度高了的“高送转”将更值得投资者关注。而在年底前提前布局有“高送转”预期的优质标的,不仅可以把握投机机会,还可以很大程度避免后期题材涨幅过高所带来的回撤风险。因此,我们归纳了以下条件作为筛选“高送转”的门槛。第一股本:小于4亿股,越小越好;第二股价:高于20元,越高越好;第三每股收益:高于0.2元/股,越高越好;第四每股资本公积金和未分配利润:高于1元/股,越高越好;第五成长性:当年净利润增速预计高于30%。除此之外,对于已实施定向增发,面临解禁窗口期的公司,也存在一定“高送转”的动力。(证券市场红周刊)

点击查看>>>年报业绩预告一览

随着年底的临近,一年一度布局“高送转”题材的时间窗口再次到来,周五凯普生物发布年报高送转预案拟10转10派5。

近日市场中不乏声音认为,随着监管层的重点监控,题材水分少了,与业绩成长匹配度高了的“高送转”将更值得投资者关注。而在年底前提前布局有“高送转”预期的优质标的,不仅可以把握投机机会,还可以很大程度避免后期题材涨幅过高所带来的回撤风险。

“高送转”的昨日辉煌

谈及往年A股市场年报炒作的热点,最受资金追捧的总是非“高送转”莫属。2017年之前,A股公司的送转比例逐年提升,2015年中报,迅游科技首次将送转峰值提升至10转30,此后,劲胜智能、爱康科技、兆新股份、天润数娱、吴通控股、易事特、南威软件、大晟文化等公司,均在2015年年报、2016年中报或年报中实施过10转30的超高比例送转方案。

“高送转”是指上市公司大比例派送红股或以资本公积金转增股本的行为。一般把分配预案中10送转5股以上界定为“高送转”。实际上,送转股份并不能增加股东权益,因为虽然公司股本总数扩大了,但每股价格也会相应摊薄,由此来看,即使“高送转”也仅是一个数字游戏,对公司的实质经营并没有任何推动。但不少投资者却认为,“高送转”改变了股票的流动性,股价降低了,更便宜的股价往往容易吸引到更多的资金,所以将“高送转”解读为一种利好,并连续多年形成了A股特有的“高送转”行情。

当然,上市公司推出“高送转”,最初确实意在高成长企业通过送转股份加强股票流动性,或借此扩张股本,将企业更快做大做强。但随着市场的狂热,越来越多的公司开始跟风,“高送转”意图日渐“畸形”。很多公司“高送转”是觊觎其对股价的大幅拉升作用,或为了掩护重要股东减持;或为了配合激励对象达到行权条件;或为了在再融资过程中吸引投资者认购公司股票,而却忽视了基本面的发展,甚至一些业绩下滑乃至亏损的公司也开始加入“高送转”的“阵营”。在此背景下,2016年年底,交易所发文规范“高送转”公告格式,要求预披露高比例送转方案的公司尚未披露报告期业绩预告的,应当同时披露业绩预告,强调“高送转”与公司业绩成长性是否相匹配,原则上不支持亏损或业绩大幅下滑的公司高比例送转。强监管的规范下,2017年中报A股公司的“高送转”热情即明显降温;2017年年度,尽管目前已进入11月中旬,但还尚未有公司正式推出年报送转预案。如此一来,是不是2017年的“高送转”行情就不会“上演”了?

“高送转”的布局时机

近日,多家券商纷纷发布了关于2017年年报“高送转”的投资策略报告。不少观点认为,被监管层重点监控后,“高送转”题材水分少了,与业绩成长匹配性高了,未来反而更值得投资者给予相应关注。随着价值投资逐渐成为主流投资理念,“高送转”也会真正向价值靠拢,乐观地看,在监管强化背景下推出的“高送转”,才是真正符合最初理念的“高送转”,增强了高成长公司的股票流动性,或借“高送转”快速扩张高成长公司的股本,将企业更快做大做强。参与“高送转”的同时即有望参与公司的快速成长,即使公司最终并没有推出“高送转”方案,那些完全具备了“高送转”条件的“准高送转”公司,未来也同样值得投资者更多的青睐。

在“高送转”的参与时间上,历史数据显示,每年的年报“高送转”题材一般会经历三波行情。第一波是每年的九月底至年底,年报分红预案公布之前的预热行情,资金在行情启动前提前介入埋伏,推动相关标的上涨,成为预期炒作阶段。第二波是预案公布之后到具体实施的抢权行情,此时市场内上市公司的送转计划陆续公布,“高送转”标的经过预案公告日、股东大会公告日、实施方案公告日、除权除息日等几个重要时点,投资者可重点关注已公布“高送转”个股在各个关键时点上的表现,把握个股买入与卖出时点的择时操作。第三波是送转实施完成后,在某些市场较好的年份中,可能会出现填权行情。但填权概念并不具有普遍性,部分个股在“高送转”实施完毕之后还有可能会大幅下跌,针对个股还要具体问题具体分析。综合各种因素,对于“高送转”题材,预热行情通常出现概率最大,且没有前期获利盘压力,行情走势相对最猛,但操作难度也较大,因为无法提前知晓“高送转”消息,很多时候要靠各种财务指标加以推测,不过推测也是有迹可循的。

“高送转”的猜想

目前,市场上推测“高送转”公司的方法基本上大同小异,主要是利用每股收益、每股净资产、每股资本公积金、每股未分配利润等财务指标,再结合年报业绩预期和机构持股等其他线索来推断“高送转”的可能性。而从寻找路径上来说,一般是借鉴三季报数据到中小板、创业板或次新股中筛选。历史经验显示,“高送转”个股大多数为中小盘股,而次新股尤其是小股本次新股更是具备了强大的股本扩张预期,管理层也多有诉求,因此次新股往往是年报“高送转”概念股的集散地。同时,相对而言,次新股套牢盘较轻,因此也有望成为预演年报行情的热门板块。

因此,我们归纳了以下条件作为筛选“高送转”的门槛。第一股本:小于4亿股,越小越好;第二股价:高于20元,越高越好;第三每股收益:高于0.2元/股,越高越好;第四每股资本公积金和未分配利润:高于1元/股,越高越好;第五成长性:当年净利润增速预计高于30%。除此之外,对于已实施定向增发,面临解禁窗口期的公司,也存在一定“高送转”的动力。

同时,按照近几年的经验,从11月份开始,将逐渐有公司披露年报“高送转”预案。在“高送转”个股中,预披露越早的公司越容易得到市场资金的追捧。回顾过去的三年,预案抢先“露脸”的“高送转”公司无一不受到了资金的热捧。2014年,大富科技打响了当年的“高送转第一枪”,2014年11月11日,大富科技发布2014年度利润分配预案,2014年度拟10转7派4至5元,作为两市首份“高送转”预案,大富科技当日股价强势一字涨停。2015年11月20日,三七互娱率先发布了2015年度首份利润分配预案,拟向全体股东每10股转增10股并派现金红利1元,当天三七互娱股价也毫无悬念一字涨停,次日再次涨停。2016年11月18日,永和智控和天龙集团一同揭开了2016年“高送转大戏”的“帷幕”,前者拟10转10派5元,后者推出了10转15派0.5元。而受此消息催化,永和智控收获4个涨停板,天龙集团也连续录得了两个涨停板。

(文中涉及股票,只做举例,不做买入推荐)

掘金高送转概念股>>>

首份年报高送转预案发布 七大维度掘金高送转潜力股

年末这些个股“高送转”潜力大 还需提防股东减持(附名单)

次新股有望成为高送转集散地 券商表示这些标的值得关注

(原标题:“挤水”后的高送转 迎来布局良机)